Resumen.

Muchas economías de África subsahariana crecieron a un ritmo récord antes de la pandemia. Etiopía y Ruanda, por ejemplo, experimentaron uno de los crecimientos más rápidos del mundo, con una media de más del 7,5 % anual en las dos últimas décadas.

Sin embargo, no está tan claro si los beneficios del crecimiento económico se han repartido de forma equitativa entre las regiones de los países, ya que no siempre se dispone de datos sobre los ingresos a nivel subnacional.[i]

¿Hasta qué punto el fuerte crecimiento de África subsahariana se ha repartido entre las distintas regiones? ¿Qué pueden hacer los responsables políticos para abordar estas desigualdades? Los países de África subsahariana tendrían que aplicar un amplio marco político anclado en torno a cuatro pilares principales:

– Una política fiscal redistributiva bien diseñada con una estrategia de inversión clara para ayudar a las regiones desatendidas,

– Estabilidad macroeconómica para fomentar el crecimiento inclusivo,

– La creación de instituciones para garantizar la estabilidad política y la prestación equitativa de los servicios públicos,

– Y refiriéndonos al asunto que nos ocupa, añadir que una deuda bien orientada también contribuye a mitigar desigualdades utilizando bien los recursos, pero ello precisa de un estricto control y seguimiento de los fondos prestados para ello.

La deuda nunca ha tenido buena prensa

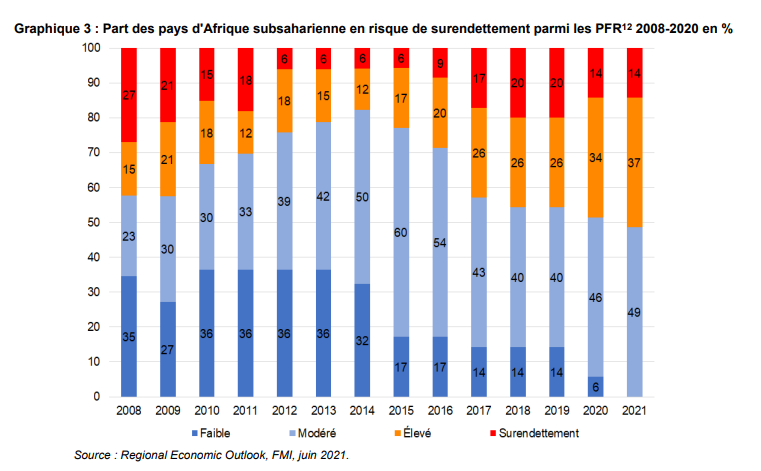

A principios de este año, el Banco Mundial advirtió que “el 60 por ciento de los países más pobres ya estaban agobiados por la deuda o corrían un alto riesgo de sufrirla”, principalmente en África, y que hasta una docena corría el riesgo de incumplimiento en los próximos 12 meses.

Zambia dejó de pagar sus deudas a finales de 2020 y Mali a principios de 2022. Ahora se considera que es poco probable que los países africanos más grandes puedan lograr $ 21.5 mil millones en reembolsos de sus eurobonos, excluyendo el costo del servicio de estos préstamos. La lista de tareas pendientes del asediado gobierno de Ghana es larga: sacar adelante un canje de deuda interna sin poner en peligro su sistema financiero, negociar la reestructuración de 13 000 millones de dólares en bonos internacionales y ejecutar recortes de gastos y subidas de impuestos. Kenia, con una factura de pago de bonos de casi $3 mil millones para los próximos cinco años, y Etiopía, con un eurobono de $1 mil millones con vencimiento en 2024, en medio de conflictos en curso afectando a varios puntos del país. La capacidad de pago de Nigeria, que debe casi 2000 millones de dólares en reembolsos de eurobonos, también está en duda.

El endeudamiento es una fuente crucial de financiación para los gobiernos de todo el mundo. Esa deuda precisa de un control y seguimiento de a dónde van asignados los recursos y ello precisa de un importante control financiero. Si ello no se hace o se hace mal, llegan las crisis de deuda y estas pueden paralizar el progreso. Pero si se hace bien, la inversión se produce y las condiciones mejoran. Una economía más desarrollada permite a un gobierno recaudar más impuestos, aumentar los ingresos en divisas y, a su vez, incrementar la capacidad de reembolso de la deuda, pero si el endeudamiento no está favoreciendo a la economía o los costes de dicho endeudamiento superan los beneficios, entonces los niveles de deuda serán insostenibles.

Los países africanos siempre se han endeudado[ii] con periodos críticos como fueron los 80, produciendo dos décadas de crisis de deuda, y otro a partir de 2010. Después de un considerable alivio de la deuda llegó un endeudamiento en el que todos los países africanos incrementaron sus préstamos desde una más amplia gama de fuentes de financiación. Durante este periodo, muchos países accedieron por primera vez a los mercados globales de deuda de más de un billón de dólares, mientras que países como China aumentaron sus préstamos. Aunque los mismos que no fueron precisamente baratos, proporcionaron a los gobiernos africanos opciones y el dinero que necesitaban para invertir en infraestructuras.

África debe aspirar a un horizonte de autofinanciamiento

En el futuro, los gobiernos y las empresas africanas necesitarán tener la capacidad de reunir el capital adecuado en sus mercados nacionales y, al mismo tiempo, tener un acceso sostenible a los mercados mundiales. A ello deberían aspirar y, para conseguirlo, necesitarán una gran cantidad de inversión extranjera en infraestructura y tecnología. La inversión extranjera no debe considerarse únicamente como procedente de centros financieros como Londres, Nueva York o China, sino también de otros países africanos. Por ello, es indudable que los esfuerzos que se dediquen a mejorar el flujo comercial intraafricano ayudarán sin duda alguna a conseguir una financiación e inversión entre países africanos.[iii]

Hay que destacar que uno de los problemas a los que se enfrenta el continente en cuanto a la autofinanciación es la carencia de ahorro financiero nacional debido a bajos ingresos, al empleo informal, al desempleo, etc. Y lo que es peor, a la fuga ilegal de capitales (los flujos ilícitos) en algunos países africanos a través de actividades corruptas o de canales perfectamente legales.[iv]

Situación de la deuda africana

“La deuda es un problema irresoluble a cualquier plazo que en el caso de los países HIPC induce, como es el caso africano, a condonaciones que hacen metástasis”. Y así viene ocurriendo y reproduciéndose constantemente… La efectividad de esas condonaciones no ataca los problemas verdaderos de estos países ni es la mejor forma de contribuir a su desarrollo.

Tras las condonaciones de la deuda soberana[v] a principios de la década del 2000 en el marco de la Iniciativa para los Países Pobres Muy Endeudados (PPME), el volumen de la deuda externa de los países de África subsahariana ha vuelto a aumentar considerablemente: se ha triplicado desde 2006 (el punto más bajo tras las cancelaciones).

Este rápido reapalancamiento crea importantes vulnerabilidades debido a la complejidad de los nuevos instrumentos de deuda. Por ejemplo, el uso de los mercados financieros ha creado importantes riesgos de refinanciación y de cambio de divisas[vi]. Además, la falta de transparencia de los préstamos garantizados (con colateral) puede aumentar el riesgo de sobreendeudamiento y hacer más compleja su gestión.

La composición de los acreedores ha cambiado, con una proporción creciente de acreedores privados (+14 puntos porcentuales entre 2009 y 2019), lo que refleja un aumento del número de gobiernos que emiten en los mercados internacionales de capitales. Además, China es ahora el mayor acreedor bilateral de África subsahariana con un 62 % del total de las reclamaciones bilaterales en 2019[vii].

Si analizamos la evolución de la deuda africana, observaremos que ha tenido lugar un cambio al pasar de prestamistas tradicionales a prestamistas no pertenecientes al club de París y a prestamistas privados. Este cambio ha venido también acompañado con un cambio en la estructura del pago del servicio de la deuda[viii]. Por ello, hay un incremento en el pago de intereses a los acreedores privados que va desde un 50 % entre el 2000 y el 2004 a un 63 % entre 2012 y 2020. Consecuentemente, la participación de deuda concesional en la deuda externa cayó de un promedio del 44,5 % entre el año 2000 y el 2004 a un 32 % en 2020.

Actualmente, la deuda supone un fardo muy pesado en los presupuestos nacionales de muchos Estados africanos.

La deuda externa pública pendiente de África subsahariana se triplicó entre 2010 y finales de 2018, pasando de 160 000 millones de USD a unos 600 000 millones de USD, de los cuales 500 000 millones de USD eran a largo plazo, incluidos 370 000 millones de USD debidos a organismos públicos y 4800 millones $ a empresas privadas. Para algunos países, el servicio de la deuda representa más del 25 % de sus ingresos, algunos gastan más en el pago de la deuda de lo que gastan en servicios esenciales. Los países ricos invierten el 8 % de su PIB en medidas de estímulo económico, mientras que los países africanos gastan solo el 0,8 % de su PIB.

Desde mayo 2020 a finales de 2021, 42 países elegibles han pedido al Club de París beneficiarse de la ISSD (Iniciativa de Suspensión del Servicio de la Deuda) con el fin de diferir cerca de 4800 millones $. De esos 42 países mencionados, 28 se encuentran en África subsahariana (Angola, Burkina Faso, Camerún, Cabo Verde, las Comoras, Congo (República Democrática), Congo, Costa de Marfil, Yibuti, Etiopía, Guinea, Guinea Bissau, Kenia, Lesoto, Madagascar, Mali, Mauritania, Mozambique, Níger, Uganda, República Centroafricana, Sao Tomé y Príncipe, Senegal, Sierra Leona, Tanzania, Chad, Togo y Zambia).

Ante la diversidad de situaciones en África subsahariana, la financiación de los países choca con el reto de controlar su deuda pública a través de la movilización de financiación concesional (particularmente de organizaciones multilaterales, pero también de instituciones financieras africanas) y el desarrollo de los mercados financieros locales e inversores internacionales. Esto fue un tema de importancia mayor en la Cumbre UE-Unión Africana de febrero 2022 (https://www.consilium.europa.eu/es/meetings/international-summit/2022/02/17-18/).

Conclusión

Endeudarse requiere planificación y responsabilidades. Hay que endeudarse bien. ¿Por qué y en qué nos endeudamos? ¿Qué consecuencias futuras tiene el endeudarse? La deuda de África es hoy muy compleja y se debe a un amplio abanico de prestamistas. Se necesita un nuevo enfoque, que podría convertir la crisis en una oportunidad. Una acción urgente y responsable, tanto por parte de los prestamistas como de los prestatarios, puede reducir el riesgo, al tiempo que se preserva cuidadosamente el acceso al mercado; y un despliegue inteligente de la financiación privada puede proporcionar la escala de inversión necesaria para alcanzar los objetivos de desarrollo y hacer frente a la emergencia climática, entre otros retos.

Conceptos, datos, bibliografía y notas

Deuda oficial multilateral. Créditos otorgados por instituciones financieras internacionales (principalmente el FMI, el Banco Mundial y bancos de desarrollo regional) constituyen la deuda multilateral.

Stock de la deuda oficial bilateral. Créditos otorgados por acreedores bilaterales oficiales, es decir, Estados (gobiernos o sus instituciones competentes,en agencias de crédito a la exportación en particular) constituyen la deuda bilateral.

China-África comercio. Según los datos de aduanas chinas, el comercio entre China y África alcanzó los 137 400 millones de dólares en la primera mitad de 2022, un aumento del 16,6 % en comparación con el mismo período de 2021.

- Direction générale du trésor. Ministère de l’Économie, des Finances et de la Relance. Direction générale du Trésor. 139, rue de Bercy 75575 Paris CEDEX 1

- Cómo la deuda de África puede ser un beneficio, no una carga. Gregory Smith.

- África no es un país.Dipo Faloyin

- La deuda internacional, estadísticas Banco Mundial 2022,África subsahariana,pág. 39

- Regional economic outlook. FMI. Junio de 2021

- AFRICA’S RISING DEBT AND THE EMERGENCE OF NEW CREDITORS. Mma Amara Ekeruche.

June 2022

[i] Los gobiernos también deben invertir en la creación de capacidad administrativa local para recopilar y analizar datos. Solo 12 países de África subsahariana publican sus asignaciones presupuestarias públicas a nivel subnacional. Disponer de estos datos con mayor facilidad proporcionaría una imagen más precisa de las disparidades entre regiones, ayudando a los responsables políticos a orientar mejor las políticas. Datos transparentes para poder conocer en definitiva las cuentas de la propia deuda externa de los distintos países africanos.

[ii] El proceso de endeudamiento de los Estados africanos se remonta al período de la colonización. De hecho, después de la Independencia los países liberados del yugo colonial y de la fase de ocupación se encuentran con muy poca infraestructura que pueda contribuir a la realización de sus ideales de construcción nacional. Además, es necesario mencionar las deudas que las metrópolis coloniales cargaron sobre las espaldas de los países africanos después de su independencia: Bélgica, Francia y Gran Bretaña en particular transfirieron a países recién independizados como el Congo, Mauritania o países de África oriental deudas que habían adquirido del Banco Mundial.

[iii] En 2021, los países africanos empezaron a comerciar en el marco de la zona de comercio continental africana, un logro made in Africa, pero si no se mejora la conectividad y la producción de bienes competitivos para el comercio, esto no generará prosperidad. Por lo tanto, es necesario realizar una inversión sustancial en electricidad, puertos, carreteras e infraestructuras ferroviarias para obtener un buen retorno y beneficios.

[iv] En otras palabras, sin estos flujos financieros ilícitos, o fuga de capitales, el volver a endeudarse se habría evitado o mitigado, excluyendo el espíritu depredador de los que estaban en el poder. Así lo confirma el Informe sobre el Desarrollo Africano 2020 de la UNCTAD: “En total, la fuga de capitales ascendió a unos 88 600 millones de USD por año entre 2013 y 2015, o alrededor del 3,7 % del PIB africano” o de 3 a 2 veces el servicio de la deuda externa africana durante cada uno de estos tres años, más que la llamada ayuda oficial al desarrollo (48 mil millones de dólares) o inversión extranjera directa (54 mil millones de dólares).

[v] A mediados de la década de 2000, los países pobres muy endeudados (PPME) y las iniciativas de alivio de la deuda multilateral (IADM) tuvieron un claro efecto sobre el stock de deuda de los países africanos. El stock de deuda oficial multilateral disminuyó un 43 % entre 2004 y 2006 y el stock de deuda oficial bilateral se redujo en un 46 % durante el mismo periodo. Posteriormente, los países que se beneficiaron de estas anulaciones se han estado apalancando continuamente durante los últimos 15 años. El coeficiente de endeudamiento medio de la zona pasó de una media del 33,5 % entre 2010 y 2017 al 50,4 % en 2019 y al 57,3 % a finales de 2020. En algunos países, la proporción incluso ha superado los niveles anteriores a pre-cancelación, especialmente en Mozambique (128,5 %) o Cabo Verde (158,1 %). (Fuente: Banco Mundial).

[vi] La deuda externa se distingue de la doméstica precisamente, entre otros, en que la primera precisa de un tipo de cambio de moneda (dólares, euros o cualquier divisa convertible) y ello es un esfuerzo extra para una economía doméstica, pero ambas deudas tienen sus propias dificultades.

[vii] La deuda externa privada y pública combinada de los Estados africanos se quintuplicó con creces entre 2000 y 2020. Los prestamistas públicos y privados chinos representaron el 12 % de las deudas externas del continente de US $ 696 mil millones en 2020. China anunció a finales de agosto la cancelación de 23 préstamos otorgados a 17 países africanos y su intención de desviar el equivalente a 10 000 millones de dólares de sus Derechos Especiales de Giro (DEG) a África a través del FMI. «Aquellos que acusan a Beijing de atrapar a África con su deuda ahora tienen un desafío: ellos también pueden renunciar a cantidades equivalentes y liberar sus DEG [en beneficio del continente]», dijo el economista de Guinea-Bissau Carlos Lopes en las redes sociales.

[viii] El servicio de la deuda externa corresponde a la proyección de los pagos futuros de los montos adeudados y sus respectivos intereses por concepto de deuda externa de largo plazo. Camerún gasta el 23,8 % de sus ingresos en el servicio de la deuda, frente al 6,9 % en salud.

Artículo redactado por Rafael Gómez-Jordana Moya.